一、封測環(huán)節(jié)簡介:最早開始國產(chǎn)化進程,產(chǎn)業(yè)鏈遷移推動大陸OSAT廠商快速發(fā)展

集成電路封測包含了封裝和測試兩部分內(nèi)容,其中封裝是指將芯片在基板上布局、固定及連接,并用絕緣介質(zhì)封裝形成電子產(chǎn)品的過程,目的是保護芯片免受損傷,保證芯片的散熱性能,以及實現(xiàn)電信號的傳輸。測試則包括進入封裝前的晶圓測試以及封裝完成后的成品測試。封測處于芯片產(chǎn)業(yè)鏈的中下游,是必不可少的環(huán)節(jié)。

相對于Fabless和Foundry環(huán)節(jié),封測環(huán)節(jié)的技術(shù)與資金要求相對較低,因此往往成為芯片本土化生產(chǎn)的開端。中國大陸同樣如此,大陸的Fabless廠商,如Eswin成立于2016年,Chipone成立于2008年,F(xiàn)oundry廠商如SMIC成立于2000年,Nexchip成立于2015年。大陸的OSAT廠商如頎中成立于2004年,新匯成成立于2015年,通富微電成立于1997年。經(jīng)過20多年的技術(shù)積累與市場開拓,大陸OSAT廠商已經(jīng)積累了較強的競爭力,受到顯示產(chǎn)業(yè)鏈向大陸遷移的影響,DDIC生產(chǎn)本土化成為大陸OSAT廠商快速發(fā)展的重要機會。

DDIC封測市場格局概述:臺系雙寡頭主導(dǎo),大陸廠商快速崛起

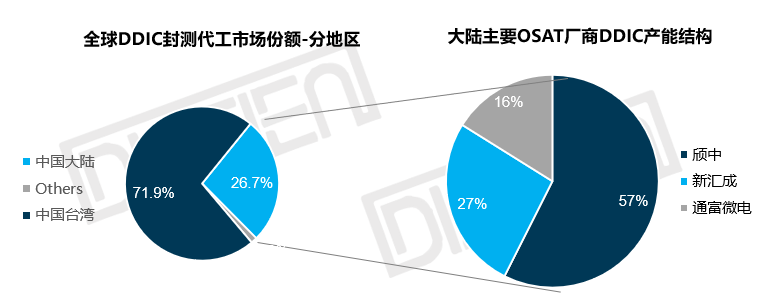

圖一:全球及中國DDIC領(lǐng)域OSAT廠商市場份額分布

數(shù)據(jù)來源:DISCIEN

如上圖所示,在顯示產(chǎn)業(yè)鏈不斷轉(zhuǎn)移的過程中,全球封測代工產(chǎn)能集中在中國,其中臺灣地區(qū)占據(jù)總代工產(chǎn)能的71.9%,大陸地區(qū)占據(jù)總產(chǎn)能的26.7%,Others地區(qū)產(chǎn)能占比達到1.3%。韓國企業(yè)如LB-Lusem、Steco等因IDM的生產(chǎn)模式,故不在統(tǒng)計范圍內(nèi)。

臺灣地區(qū)顯示產(chǎn)業(yè)發(fā)展較早,封測環(huán)節(jié)已經(jīng)完成了行業(yè)整合,目前形成了以頎邦科技和南茂科技為主的雙寡頭競爭格局。雖然顯示產(chǎn)業(yè)近年才開始向大陸地區(qū)遷移,但芯片封測環(huán)節(jié)的本土化生產(chǎn)開始較早,并進而積累了較強的技術(shù)實力。受產(chǎn)業(yè)鏈遷移、市場繁榮與大陸地區(qū)對芯片產(chǎn)業(yè)扶持力度加大的影響,大陸OSAT廠商的市場份額快速增長,截至2021年,DDIC領(lǐng)域的OSAT廠商市場份額合計已經(jīng)達到了26.7%。其中,作為中堅力量的頎中科技與新匯成微電子的產(chǎn)能占比分別為15.2%和7.2%。

二、封測市場重點企業(yè)與國產(chǎn)化進程:封測技術(shù)成熟,頎中&新匯成快速增長

按照制造業(yè)的一般特點,需要先實現(xiàn)生產(chǎn)技術(shù)的突破與更新,再規(guī)劃產(chǎn)能的擴張。但由于DDIC屬于成熟制程段內(nèi),大陸OSAT廠商技術(shù)積累基本滿足需要,部分可達到領(lǐng)先水平。因此,技術(shù)水平差異更多地體現(xiàn)在產(chǎn)品良率方面。

關(guān)于產(chǎn)能,DISCIEN根據(jù)CP測試成為制約封測產(chǎn)能的特點,統(tǒng)計大陸OSAT廠商CP測試產(chǎn)能作為評價封測環(huán)節(jié)國產(chǎn)化的標(biāo)準。

1.頎中科技:產(chǎn)能保持穩(wěn)定增長,與大陸Fabless廠商合作日益加深

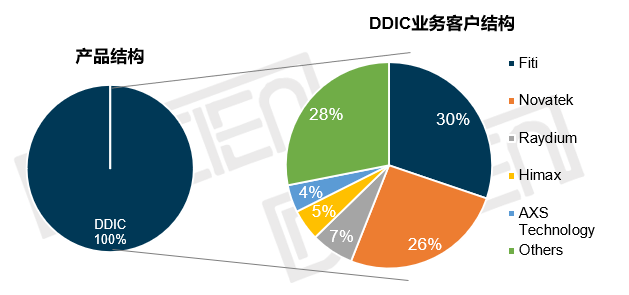

圖二:頎中科技產(chǎn)品結(jié)構(gòu)及DDIC業(yè)務(wù)客戶結(jié)構(gòu)

數(shù)據(jù)來源:頎中科技招股書

技術(shù)方面:目前而言,在封測環(huán)節(jié)的三大主要生產(chǎn)流程:凸塊制造、CP測試與后端封裝中,DDIC產(chǎn)品封測領(lǐng)域內(nèi),頎中能夠?qū)崿F(xiàn)全流程與主要封裝方式的全覆蓋。產(chǎn)品良率能夠達到業(yè)內(nèi)一流水平,LCD DDIC的良率能夠達到99%,OLED DDIC的良率能夠達到95%。

產(chǎn)能方面:CP測試環(huán)節(jié):截至21年底,頎中的產(chǎn)線上共有300臺CP測試設(shè)備,額定產(chǎn)能達到163.04萬小時/年。受測試設(shè)備新增數(shù)量有限的影響,22年底預(yù)計測試設(shè)備達到310臺,設(shè)計產(chǎn)能增幅較小,僅為3.3%。考慮到當(dāng)前頎中測試設(shè)備單臺月均工時僅為450h/M,相較于極限狀態(tài)的600h/M,頎中還可提高三分之一的測試產(chǎn)能。

后端封裝環(huán)節(jié):根據(jù)截至21年底,頎中的DDIC業(yè)務(wù)COG、COF與COP封裝產(chǎn)能合計達到16.45億顆/年,其中COG&COP合計為:9.04億顆/年,COF達7.41億顆/年。預(yù)計22年底,頎中的COG&COP產(chǎn)能合計達到0.78億顆/月,COP產(chǎn)能合計達到0.69億顆/月。增幅分別為11.8%和15.4%。

客戶結(jié)構(gòu)方面:據(jù)公開資料顯示,近3年,頎中的銷售結(jié)構(gòu)中,境內(nèi)客戶的占比持續(xù)快速增長,19-21年的比例分別為13.51%、16.17%與33.15%,增長接近150%。另外,大陸Fabless廠商Chipone和Eswin已經(jīng)進入頎中21年TOP5的客戶名單中。DISCIEN認為加強與大陸Fabless廠商的合作能在一定程度上緩解產(chǎn)業(yè)下行周期為其帶來的負面沖擊。

2.新匯成微電子:產(chǎn)能保持穩(wěn)定增長,加快推動COP封裝業(yè)務(wù)突破

圖三:新匯成微電子產(chǎn)品結(jié)構(gòu)及DDIC業(yè)務(wù)客戶結(jié)構(gòu)

數(shù)據(jù)來源:新匯成招股書

技術(shù)方面:新匯成目前能夠?qū)崿F(xiàn)凸塊制造、CP測試與后端封裝三大流程的全覆蓋,同時能夠?qū)崿F(xiàn)COG與COF封裝。據(jù)DISCIEN了解,目前新匯成在積極突破OLED DDIC的COP封裝業(yè)務(wù)。目前其LCD DDIC封裝的良率接近99%。

產(chǎn)能方面:CP測試環(huán)節(jié):截至21年底,頎中的產(chǎn)線上共有156臺CP測試設(shè)備,額定產(chǎn)能達到108.5萬小時/年。受測試設(shè)備新增數(shù)量有限的影響,22年底預(yù)計測試設(shè)備達到166臺,產(chǎn)能增幅為6.4%。

截至21年底,新匯成的后端封裝產(chǎn)能達到12.6億顆/年,其中,COG產(chǎn)能為6.8億顆/年,COF產(chǎn)能為2.9億顆/年。未來兩年,新匯成將保持高速的產(chǎn)能增速。截至23年底,新匯成的DDIC封裝產(chǎn)能將達到1.57億顆/月,基本實現(xiàn)封裝產(chǎn)能翻倍。

客戶結(jié)構(gòu)方面:相較于頎中快速增長的境內(nèi)客戶占比,新匯成的客戶結(jié)構(gòu)較為穩(wěn)定。據(jù)公開資料顯示,截至21年底,境內(nèi)客戶的占比為24.48%,主要分布于華東和華南地區(qū),占比分別為15.52%和8.44%;境外客戶則以臺灣地區(qū)為主,占比達到68.81%。

三、總結(jié)

1.未來兩年大陸DDIC領(lǐng)域的OSAT廠商頎中&新匯成將保持積極的擴產(chǎn)節(jié)奏,二者的測試產(chǎn)能將保持當(dāng)前速度穩(wěn)定增長,截至23年底,封裝產(chǎn)能預(yù)計將分別達到2.08億顆/月和1.57億顆/月。

2.頎中&新匯成通過股權(quán)融資的方式進行擴產(chǎn),避免了自建產(chǎn)線帶來的現(xiàn)金支出及后續(xù)債務(wù)償還的壓力,能夠有效緩解產(chǎn)業(yè)下行周期給企業(yè)運營帶來的不利影響。DISCIEN認為,截至2023年底,DDIC封測緩解的國產(chǎn)化程度將有望達到30.7%。